Đa số kế toán thuế thường xuyên gặp phải nhiều khó khăn khi đối mặt với vấn đề khấu trừ thuế. Trong đó vấn đề hạch toán điều chỉnh giảm thuế giá trị gia tăng (GTGT) được khấu trừ là một trong những vấn đề được quan tâm nhất.

1. Thuế GTGT được khấu trừ là gì?

Thuế GTGT được khấu trừ là Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thỏa mãn các điều kiện theo quy định.

Đối với doanh nghiệp kê khai tính thuế GTGT theo phương pháp khấu trừ, khi xảy ra sai sót trong quá trình kê khai thuế thì phải thực hiện kê khai bổ sung để đảm bảo tính chính xác của số thuế phải nộp. Đồng thời, nếu có sai sót trong quá trình hạch toán thì kế toán cần hạch toán lại để đảm bảo tính đồng nhất của số liệu.

Hạch toán điều chỉnh giảm thuế GTGT được khấu trừ là bút toán quan trọng cần thực hiện khi doanh nghiệp phát hiện sai sót dẫn đến phải điều chỉnh giảm số thuế GTGT đầu vào của doanh nghiệp.

Xem thêm: Tìm hiểu về hóa đơn thuế GTGT và những quy định chung của hóa đơn

2. Hạch toán điều chỉnh giảm thuế GTGT đầu vào

Giảm thuế GTGT do sai sót trên tờ khai

Điều chỉnh giảm thuế giá trị gia tăng được khấu trừ có thể xảy ra do kế toán viên gặp sai sót trong khi nhập tờ khai thuế. Khi đó, kế toán chỉ cần kê khai bổ sung điều chỉnh lại tờ khai thuế này mà không cần hạch toán lại.

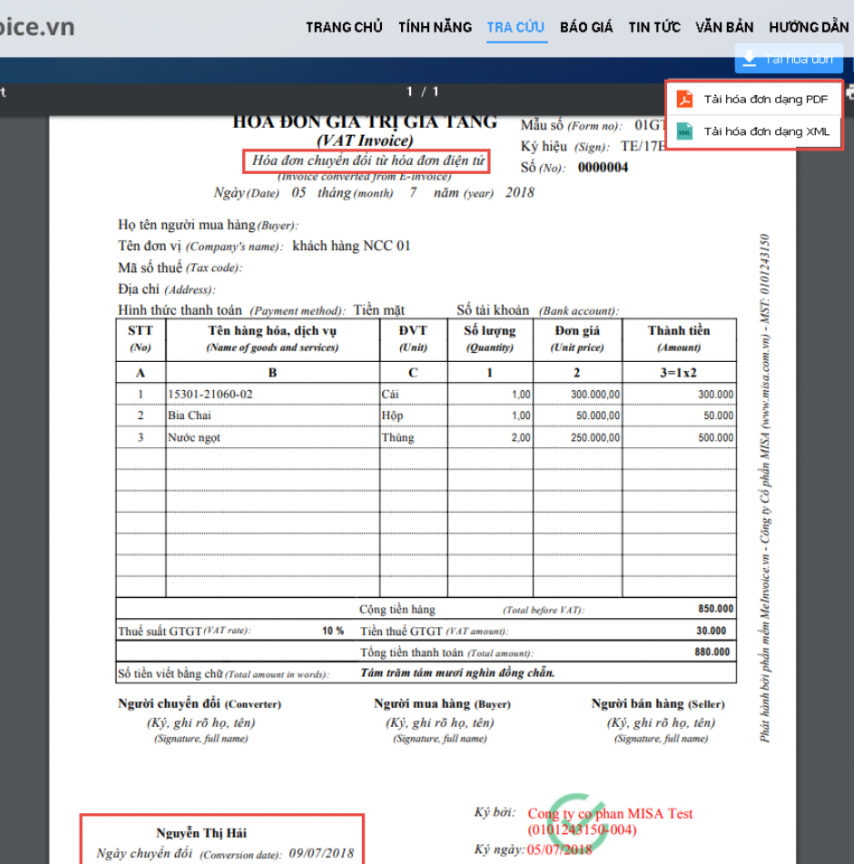

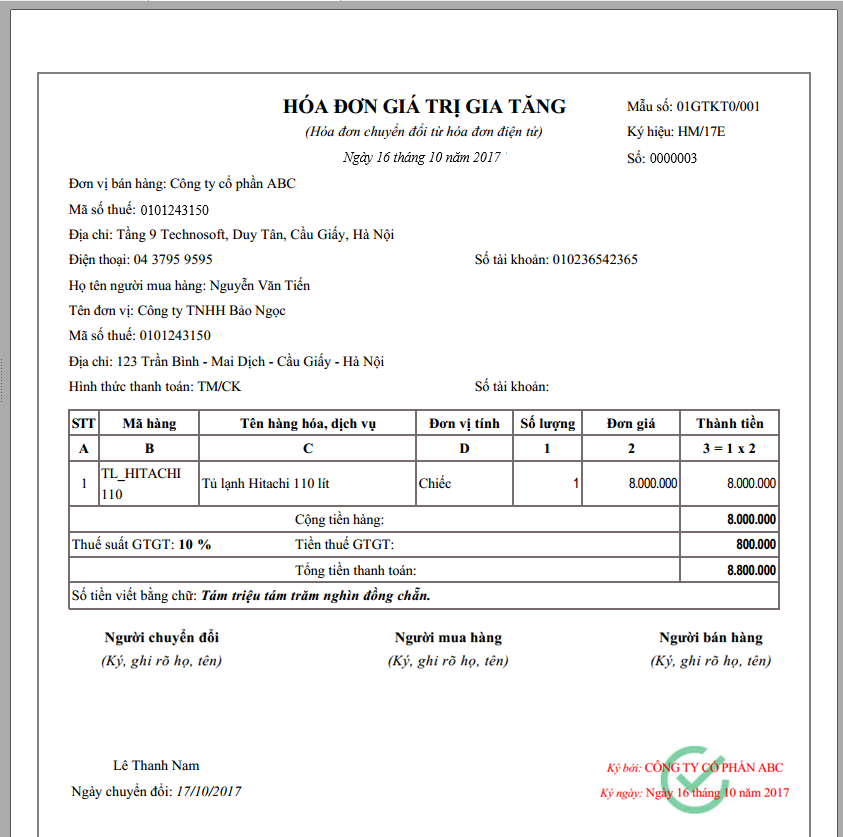

Giảm thuế GTGT do sai sót liên quan đến hóa đơn

Thuế GTGT được khấu trừ có thể cần hạch toán giảm do phát hiện hóa đơn bị sai sót về số lượng, thành tiền, giá bán…Trong trường hợp này, giảm thuế GTGT được khấu trừ đồng nghĩa với giảm số tiền phải trả người bán, do đó phải ghi nợ TK 331.

Trường hợp 1: Hóa đơn chỉ ghi sai số thuế GTGT đầu vào (giá trị hàng mua, chi phí mua không đổi) thì hạch toán:

- Nợ TK 331: Số tiền thuế GTGT được giảm

- Có TK 1331

Trường hợp 2: Hóa đơn hàng hóa mua hàng hóa, dịch vụ hoặc tài sản đầu vào bị sai sót cả về số lượng, giá bán, thành tiền dẫn đến sai giá trị, cần hạch toán điều chỉnh giảm các tài khoản liên quan.

Với hàng hóa, nguyên vật liệu, công cụ dụng cụ, tài sản cố định còn trong kho:

- Nợ TK 331

- Có TK 156, 211,….

- Có TK 1331

Với hàng đã bán, kế toán ghi giảm giá vốn hàng bán:

- Nợ Tk 331

- Có TK 632

- Có TK 1331

Với dịch vụ mua trực tiếp được hạch toán làm chi phí, hoặc các nguyên vật liệu, công cụ dụng cụ đã xuất:

- Nợ TK 331

- Có TK 154, 641, 642, 627, 622…

- Có TK 1331

Cuối kỳ, kế toán thực hiện các bút toán kết chuyển thuế GTGT đầu vào đầu ra cuối kỳ để xác định lại số thuế GTGT phải nộp hoặc số thuế GTGT còn được khấu trừ chuyển kỳ sau. Nếu phát sinh các khoản chậm nộp, kế toán hạch toán như trường hợp chậm nộp bên dưới.

Trường hợp công ty đã thanh toán đủ tiền cho nhà cung cấp nhưng sau khi xác định sai sót hóa đơn mà không thu lại được các khoản điều chỉnh giảm, kế toán viên thực hiện thêm một bút toán hạch toán tăng chi phí mà doanh nghiệp phải chịu:

- Nợ TK 811

- Có TK 331

Giảm thuế GTGT do khoản chi không đáp ứng đủ các điều kiện khấu trừ thuế GTGT đầu vào

Theo quy định tại thông tư 130/2016/TT-BTC, với thuế GTGT đầu vào không được khấu trừ, doanh nghiệp được ghi nhận vào chi phí hợp lý để tính thuế TNDN.

Nếu giảm thuế GTGT được khấu trừ làm giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau, kế toán ghi:

- Nợ TK 811

- Có TK 1331

Nếu giảm thuế GTGT được khấu trừ làm tăng số thuế GTGT phải nộp, kế toán ghi:

- Nợ TK 811

- Có TK 3331

Trong trường hợp này, doanh nghiệp còn phải nộp thêm một khoản “tiền chậm nộp vào ngân sách nhà nước (NSNN)” do quá hạn nộp thuế GTGT. Tiền phạt chậm nộp được tính theo công thức sau:

| Số tiền phạt chậm nộp vào NSNN | = | Số tiền thuế chậm nộp | x | 0,03% | x | Số ngày chậm nộp |

Trong đó, thời gian tính chậm nộp tính liên tục từ ngày phát sinh chậm nộp đến ngày phía trước liền kề ngày hoàn thiện nộp thuế vào NSNN. Doanh nghiệp phải tự xác định số tiền thuế thiếu và số tiền phạt chậm nộp để hoàn thiện nộp thuế cho NSNN sớm nhất. Trường hợp doanh nghiệp không tự xác định thì cơ quan thuế sẽ ấn định.

Kế toán hạch toán khoản phạt nộp chậm như sau:

- Nợ TK 811

- Có TK 3339

Trên đây là những chia sẻ về cách hạch toán điều chỉnh giảm thuế GTGT được khấu trừ. Hy vọng bài viết đã giúp ích cho bạn trong quá trình làm kế toán.

Giải pháp UBot đã cung cấp hơn 100+ robot ảo tự động hóa cho từng quy trình cụ thể của hơn 3000+ doanh nghiệp thuộc đa dạng các lĩnh vực với chi phí hợp lý. Nổi bật nhất trên thị trường là giải pháp UBot Invoice và UBot Meeting. Trong thời gian tới, UBot sẽ sớm cho ra mắt bộ giải pháp tự động hóa, tối ưu hóa hiệu suất doanh nghiệp như UBot ePayment, UBot Matching, UBot Statement Checking.

Tham khảo ngay tại: https://ubot.vn/ubot-epayment/