Điều chỉnh giảm thuế GTGT đầu vào của năm trước đồng nghĩa với việc tăng số thuế GTGT phải nộp hoặc giảm số thuế GTGT còn được khấu trừ. Đây là một trong những nghiệp vụ bắt buộc mà các doanh nghiệp phải thực hiện khi phát hiện ra sai sót kê khai hóa đơn.

1. Quy định về kê khai bổ sung, điều chỉnh thuế GTGT

Theo quy định tại khoản 5, điều 10 của Thông tư số 156/2013/TT-BTC, Bộ Tài chính đã quy định về việc khai thuế bổ sung, cụ thể:

Sau khi hết hạn nộp hồ sơ khai thuế theo quy định, người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế.

- Đối với loại thuế có kỳ quyết toán thuế năm

– Trường hợp chưa nộp hồ sơ khai quyết toán thuế năm => Khai bổ sung hồ sơ khai thuế tạm nộp của tháng, quý có sai sót và tổng hợp số liệu khai bổ sung vào hồ sơ khai quyết toán thuế năm.

– Trường hợp đã nộp hồ sơ khai quyết toán thuế năm => Chỉ khai bổ sung hồ sơ khai quyết toán thuế năm.

– Trường hợp hồ sơ khai bổ sung quyết toán thuế năm làm giảm số thuế phải nộp => Nếu cần xác định lại số thuế phải nộp của tháng, quý thì khai bổ sung hồ sơ khai tháng, quý và tính lại tiền chậm nộp.

- Các trường hợp khai bổ sung sung hồ sơ khai thuế

– Khai bổ sung hồ sơ khai thuế không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn

– Khai bổ sung hồ sơ khai thuế làm tăng tiền thuế phải nộp

– Kê khai bổ sung hồ sơ khai thuế làm giảm tiền thuế phải nộp

– Bổ sung hồ sơ khai thuế chỉ làm tăng số thuế GTGT chưa khấu trừ hết của kỳ tính thuế có sai sót

– Khai bổ sung hồ sơ khai thuế làm giảm số thuế GTGT chưa khấu trừ hết của kỳ tính thuế có sai sót

– Kê khai bổ sung hồ sơ khai thuế làm giảm số thuế GTGT chưa khấu trừ hết đồng thời làm tăng số thuế GTGT phải nộp của kỳ tính thuế có sai sót

– Bổ sung hồ sơ khai thuế làm tăng số thuế GTGT chưa khấu trừ hết đồng thời làm giảm số thuế GTGT phải nộp của kỳ tính thuế có sai sót

– Khai bổ sung hồ sơ khai thuế đối với chỉ tiêu đề nghị hoàn trên tờ khai GTGT khấu trừ trong trường hợp điều chỉnh giảm số thuế đã đề nghị hoàn trên tờ khai do chưa đảm bảo trường hợp được hoàn và chưa làm hồ sơ đề nghị hoàn

Với trường hợp người nộp thuế khai bổ sung hồ sơ khai thuế gây giảm tiền thuế thì người nộp thuế phải lập hồ sơ khai bổ sung. Số tiền giảm thuế GTGT đầu vào của năm trước sẽ đồng nghĩa với việc tăng số thuế GTGT phải nộp hoặc giảm số thuế GTGT còn được khấu trừ.

2. Hướng dẫn điều chỉnh giảm thuế gtgt đầu vào của năm trước

Tùy vào từng trường hợp cụ thể khi tiến hành kê khai điều chỉnh giảm thuế GTGT đầu vào của năm trước để thực hiện kê khai điều chỉnh đúng nhất.

2.1. Kê khai điều chỉnh trên phần mềm HTKK

Khi thực hiện kê khai điều chỉnh trên phần mềm HTKK, doanh nghiệp cần thực hiện xác định thời điểm phát hiện ra sai sót trên tờ khai và sau đó tìm lỗi sai trên tờ khai thuế GTGT và thực hiện sữa chữa trực tiếp chỉ tiêu bị sai thành số liệu đúng theo nguyên tắc “Sai đâu, sửa đấy”

- Trường hợp phát hiện và điều chỉnh sai sót khi chưa hết hạn nộp tờ khai

Khi phát hiện ra các sai sót, dù sai tiền thuế hay sai sót này không ảnh hưởng đến tiền thuế nhưng còn trong thời hạn nộp tờ khai thuế thì doanh nghiệp không lập tờ khai thuế bổ sung mà chỉ cần lập lại tờ khai mới, điều chỉnh số liệu khớp đúng và thực hiện nộp lại.

Ví dụ: Ngày 20/4/2020, công ty XYZ nộp tờ khai quý I/2020 nhưng đến ngày 26/04 thì phát hiện kê khai sai thuế GTGT đầu vào của năm trước

Giải pháp: Công ty XYZ lập lại tờ khai quý I/2020 cho đúng và nộp lại trước ngày 30/04/2020 (Thời hạn nộp chậm tờ khai chậm nhất ngày 30 của tháng đầu tiên của quý tiếp theo)

- Trường hợp phát hiện kê khai sai khi đã hết hạn nộp tờ khai

Trường hợp này, doanh nghiệp thực hiện các bước dưới đây để điều chỉnh trên phần mềm HTKK

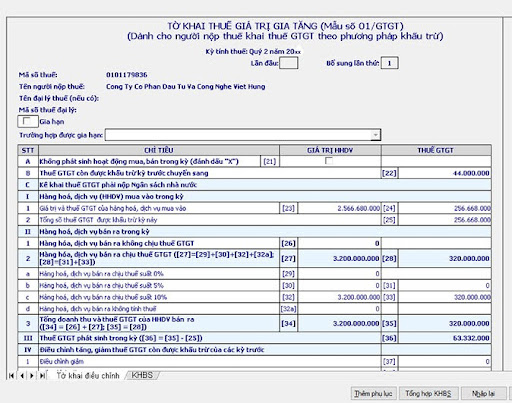

Bước 1: Vào phần mềm HTKK, click chọn “kỳ kê khai sai” => Chọn tờ khai bổ sung

Lưu ý: Lập được tờ khai bổ sung thì phải có dữ liệu của tờ khai lần đầu trong HTKK, các nguyên tắc lấy dữ liệu kê khai bổ sung:

Sau đó bấm chọn đồng ý, màn hình sẽ mở ra như sau:

Bước 2: Điều chỉnh số liệu trên tờ khai điều chỉnh

- Trường hợp 1: Nếu chỉ có 1 hóa đơn cần điều chỉnh giảm thì thực hiện kê khai âm vào các chỉ tiêu 23, 24, 25 trên tờ khai 01/GTGT

- Trường hợp 2: Nếu phát sinh nhiều hóa đơn khác nhau sẽ thực hiện kê khai và lấy số liệu vào các chỉ tiêu 23,24,25 để trừ đi số tiền thuế trên hóa đơn điều chỉnh

Bước 3: Sau khi điều chỉnh bấm chọn “Ghi” để phầm mềm tổng hợp dữ liệu

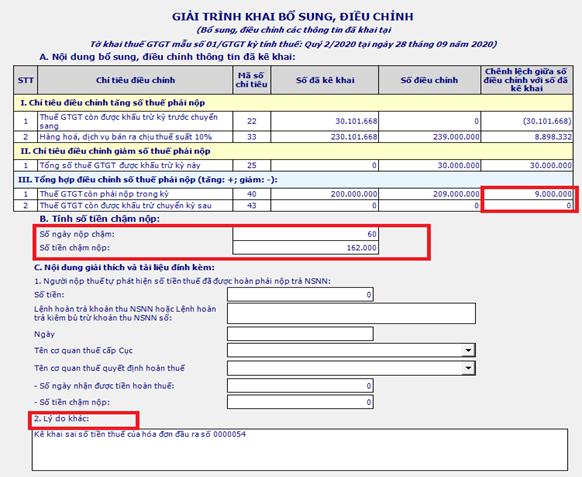

Bước 4: Mở tờ giải trình khai bổ sung điều chỉnh bằng cách ấn chọn sheet “KHBS” phía dưới, cạnh tờ khai điều chỉnh.

Kết quả giá trị chênh lệch giữa số liệu điều chỉnh và số đã điều chỉnh ở chỉ tiêu chỉ tiêu [40] và [43] được quy định:

Nếu [40] > 0: Tăng số tiền thuế GTGT phải nộp (không có dấu ngoặc đơn)

- Mang số tiền đó đi nộp, kèm theo số tiền phạt chậm nộp phần mềm đã tính ở phần B (Tính số tiền chậm nộp)

- Ngoài ra không phải kê khai chỉ tiêu [37], [38] ở kỳ thuế phát hiện sai.

Nếu [40] < 0: Giảm tiền thuế GTGT phải nộp (số tiền nằm trong ngoặc đơn)

Tức là số tiền thuế của bạn đang nộp thừa thuế GTGT => Được bù trừ với số tiền thuế phải nộp của các kỳ tiếp theo => Doanh nghiệp tự theo dõi riêng bên ngoài, nếu kỳ sau phát sinh số thuế phải nộp thì trừ đi khoản này.

Lưu ý: tuyệt đối không được cho vào chỉ tiêu [38] ở kỳ hiện tại, vì chỉ tiêu này chỉ dành cho số thuế được khấu trừ.

Nếu [43] > 0: Tăng số tiền thuế GTGT được khấu trừ

- Nhập vào chỉ tiêu [38] của kỳ hiện tại

Nếu [43] < 0: Giảm số thuế GTGT còn được khấu trừ

- Nhập vào chỉ tiêu [37] của kỳ hiện tại

Bước 5: Giải trình: Doanh nghiệp thực hiện giải trình vào phần lý do khác, cuối tờ KHBS, lý do doanh nghiệp kê khai sai.

2.2. Các hồ sơ cần chuẩn bị khi kê khai thuế bổ sung

Theo quy định tại điểm b khoản 5 điều 10 Thông tư số 156/2013/TT-BTC, hồ sơ khai thuế bổ sung bao gồm:

- Tờ khai thuế của kỳ tính thuế bị sai sót đã được bổ sung, điều chỉnh;

- Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS ban hành kèm theo Thông tư này (trong trường hợp khai bổ sung, điều chỉnh có phát sinh chênh lệch tiền thuế);

- Tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung, điều chỉnh.

3. Các khoản phạt chậm nộp khi điều chỉnh giảm thuế GTGT đầu vào của năm trước

Khi giảm thuế GTGT đầu vào của năm trước sẽ dẫn đến số thuế GTGT phải nộp năm nay tăng lên. Theo quy định tại điểm b khoản 1 điều 59 Luật số 38/2019/QH14 Luật quản lý thuế quy định:

“Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu”

Trừ các trường hợp bất khả kháng quy định tại khoản 27 điều 3 của Luật số 38/2019/QH14 Luật quản lý thuế như người nộp thuế bị thiệt hại do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ và các trường hợp bất khả kháng theo quy định của Chính phủ sẽ không tính tiền chậm nộp tiền thuế.

Mức phạt chậm nộp nếu kê khai điều chỉnh bổ sung được quy định tại Công văn 5733/TCT-KK, cụ thể:

Nếu người nộp thuế khai bổ sung hồ sơ khai thuế theo quy định của kỳ trước đó làm giảm số thuế phải nộp => Tính tiền chậm nộp từ thời điểm khai bổ sung hồ sơ khai thuế đến thời điểm người nộp thuế nộp tiền vào Ngân sách nhà nước được xác định theo số thuế phải nộp trên hồ sơ khai thuế bổ sung

Ngoài ra đối với số tiền phạt chậm nộp đã tính trước đó sẽ không được thực hiện tính lại trừ trường hợp khai bổ sung quyết toán năm theo tiết a khoản 5 điều 10 của thông tư 156/2013/TT-BTC