Trong thực tế, doanh nghiệp thường có nhiều lô hàng khuyến mãi, lỗi, hỏng hay cận date nên thực hiện giảm giá cho khách hàng. Lúc này, kế toán sẽ hạch toán giảm giá hàng bán.

Bản chất của thuật ngữ này là gì và có các quy định nào cần lưu tâm, mời bạn cùng tìm hiểu.

Giảm giá hàng bán là gì

Theo thông tư 200/2014/TT-BTC, giảm giá hàng bán là việc hạ giá bán hoặc tổng giá trị đơn hàng cho người mua do sản phẩm hoặc dịch vụ kém quy cách.

Các trường hợp giảm giá hàng bán bao gồm:

- Hàng hóa/dịch vụ kém chất lượng

- Hàng hóa sai quy cách với thỏa thuận ban đầu

- Hàng hóa/dịch vụ đã lạc hậu so với thị trường…

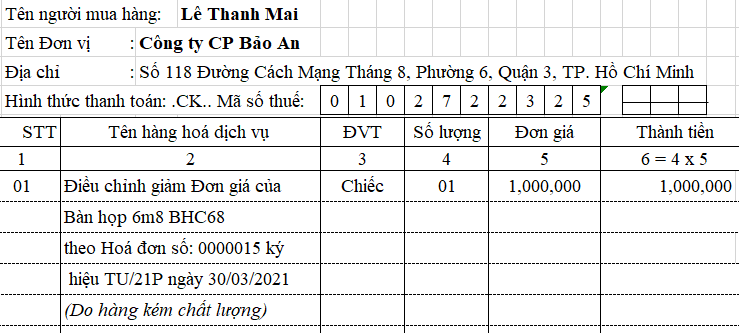

Ví dụ: Bên A bán 1 lô hàng cho bên B, đã xuất hóa đơn và giao hàng cho bên B. Tuy nhiên, trong quá trình sử dụng, bên B phát hiện lô sản phẩm có chất lượng kém hơn mong muốn. Qua thỏa thuận, bên A đồng ý giảm số tiền hàng cho bên B để bên B chấp nhận lô hàng của mình. Đây là khoản giảm giá hàng bán.

Cần phân biệt giảm giá hàng bán và chiết khấu thương mại. Mặc dù đây đều là hai khoản giảm trừ doanh thu. Tuy nhiên, chiết khấu thương mại lại là khoản giảm giá để kích thích khách hàng mua nhiều hơn chứ không phải do sản phẩm gặp vấn đề.

Hạch toán giảm giá hàng bán theo thông tư 200 & 133

Nếu việc giảm giá được thực hiện trước khi xuất hóa đơn, kế toán ghi giá trị trên hóa đơn là giá đã giảm và hạch toán phần giá trị còn lại này vào doanh thu thuần như bình thường.

Còn nếu việc giảm giá hàng bán được thực hiện sau khi đã xuất hóa đơn, kế toán bên bán phải lập 1 hóa đơn điều chỉnh giảm để ghi nhận khoản giảm giá hàng bán này.

Lúc này, khoản giảm giá hàng bán được hạch toán vào tài khoản 5213 (nếu áp dụng thông tư 200) hoặc bên nợ TK 511 (nếu theo thông tư 133)

Cách hạch toán như sau:

Tại bên bán

Nợ TK 5213 (nếu áp dụng TT 200) / Nợ TK 511 (nếu áp dụng TT 133) – Khoản giảm giá

Nợ TK 333 – Số thuế GTGT được giảm tương ứng.

Có TK 111, 112, 131… – Khoản phải trả lại cho người mua hoặc trừ trực tiếp vào công nợ phải thu.

Ngoài ra, nếu áp dụng theo TT 200, cuối kỳ kế toán cần thực hiện bút toán kết chuyển để xác định doanh thu thuần: Nợ TK 511 / Có TK 521.

Tại bên mua

Dựa trên tình hình của hàng hóa mua về lúc đó mà kế toán bên mua sẽ hạch toán khoản giảm giá nhận được cho phù hợp.

Lưu ý: Trong trường hợp hàng hóa được giảm giá có một số đã xuất bán hay sử dụng, một số còn lưu kho… kế toán phải phân bổ tổng khoản giảm giá nhận được theo tỷ trọng các loại này để ghi nhận cho đúng.

Cụ thể:

Nợ TK 111, 112, 331… – Khoản giảm giá hàng bán nhận được bằng tiền hoặc trừ vào công nợ hai bên

Có TK 152, 153, 154, 156… (giá trị khoản giảm giá của lượng hàng tồn kho chưa sử dụng)

Có TK 632 (giá trị khoản giảm giá của lượng hàng đã bán)

Có TK 641, 642… (giá trị khoản giảm giá liên quan đến dịch vụ đã sử dụng)

Có TK 131 – Thuế GTGT được khấu trừ (nếu có)

Quy định về giảm giá hàng bán

- Khi phát sinh giảm giá hàng bán do hàng hóa lỗi, hỏng, hai bên đều phải lập biên bản thỏa thuận việc điều chỉnh giá bán so với giá thực tế trên hợp đồng. Nếu không, doanh nghiệp dễ bị nghi ngờ gian lận thuế và bị ấn định thuế

- Trên hóa đơn điều chỉn h phải ghi rõ: Điều chỉnh theo thỏa thuận tại số biên bản nào.

- Hóa đơn điều chỉnh ghi nhận khoản giảm giá phải ghi số dương (không ghi số âm), ghi rõ số hóa đơn gốc và số hiệu biên bản thỏa thuận.

- Bên bán và bên mua đều phải kê khai hóa đơn giảm giá hàng bán vào kỳ phát sinh hóa đơn này.