WACC là một chỉ số quan trọng trong việc đánh giá hiệu quả đầu tư, định giá doanh nghiệp, xác định cấu trúc vốn tối ưu, và hỗ trợ quyết định về chính sách tài chính.

WACC là gì?

WACC (Weighted Average Cost of Capital) là trọng số chi phí sử dụng vốn bình quân, một chỉ số kinh tế tài chính được sử dụng để đánh giá chi phí tổng hợp của vốn cổ phiếu và vốn vay mà một doanh nghiệp phải trả để thu hút và giữ chân các nhà đầu tư.

Trong quá trình hoạt động, doanh nghiệp thường huy động vốn từ nhiều nguồn tài trợ khác nhau, mỗi nguồn tài trợ có chi phí sử dụng vốn không giống nhau. Do vậy, cần phải xác định chi phí sử dụng vốn bình quân để đánh giá hiệu quả sử dụng vốn chung.

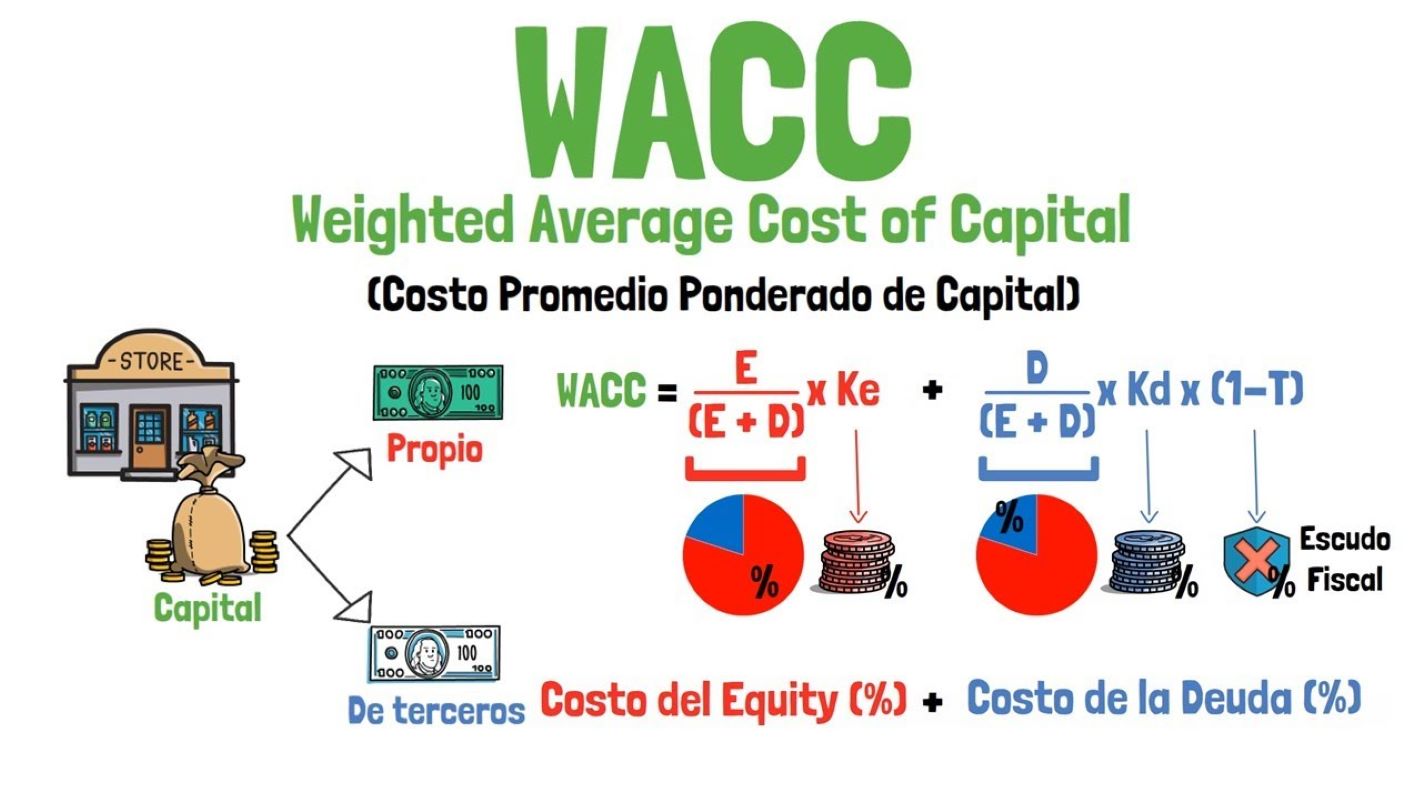

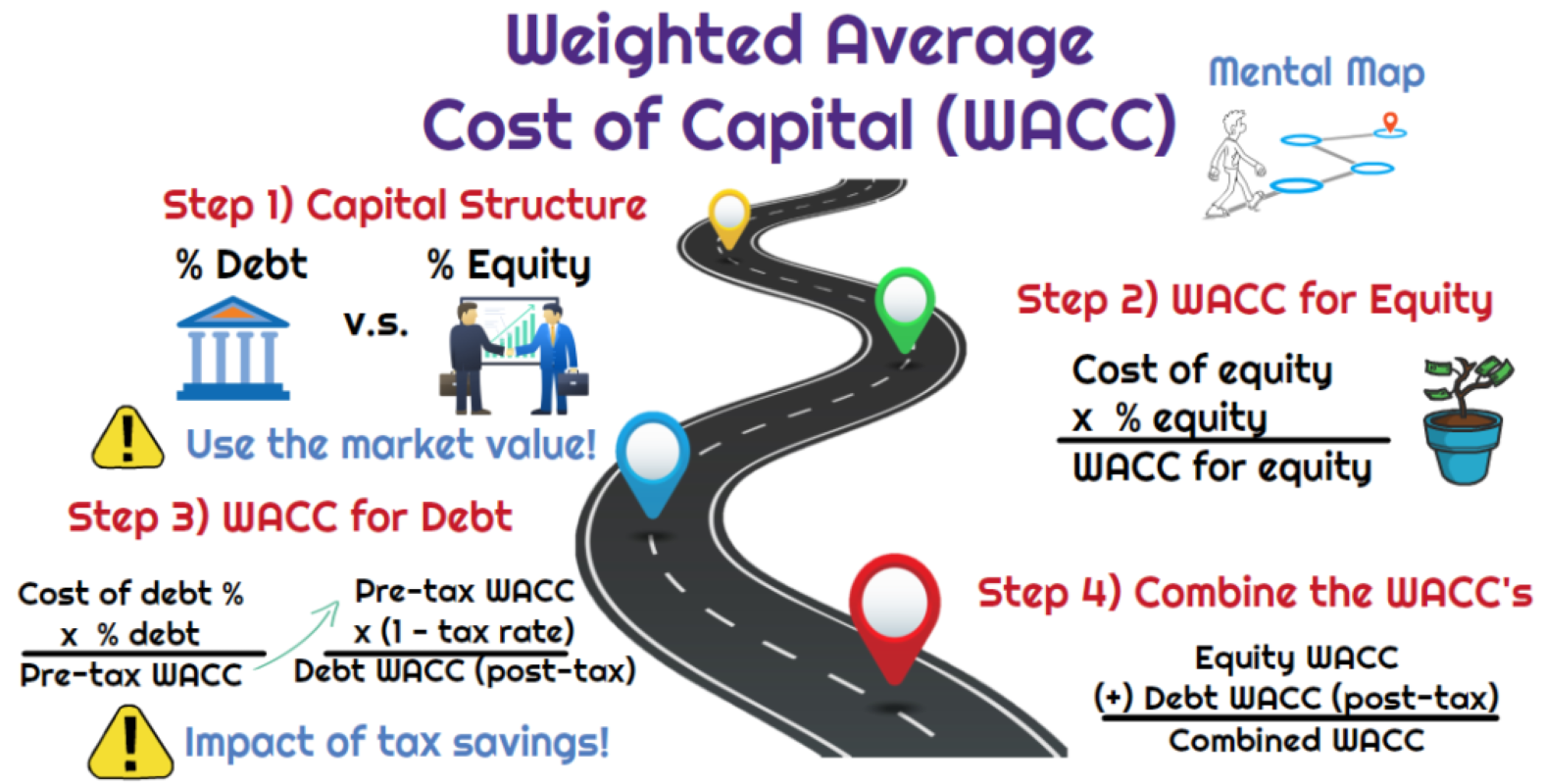

Công thức tính WACC

WACC được tính bằng cách nhân tỷ lệ chi phí vốn riêng và tỷ lệ chi phí vốn vay với tỷ trọng tương ứng của chúng trong cấu trúc vốn của công ty.

Công thức tính WACC có dạng sau:

WACC = (E/V) × Re + (D/V) × Rd × (1 – Tc)

Trong đó:

- E là giá trị thị trường của cổ phiếu (vốn chủ sở hữu)

- V là tổng giá trị thị trường của cổ phiếu và vốn vay (giá trị tổng công ty)

- Re là chi phí vốn riêng (cost of equity)

- D là giá trị thị trường của vốn vay (nợ)

- Rd là chi phí vốn vay (cost of debt)

- Tc là tỷ lệ thuế suất công ty (corporate tax rate

Ý nghĩa của WACC

WACC có ý nghĩa quan trọng trong kinh doanh và đầu tư vì nó giúp đánh giá chi phí vốn trung bình mà doanh nghiệp phải chịu khi huy động vốn từ các nguồn khác nhau.

1. Đánh giá hiệu quả đầu tư

WACC được sử dụng để đánh giá các dự án đầu tư, bằng cách so sánh tỷ suất lợi nhuận dự kiến của dự án với WACC. Nếu tỷ suất lợi nhuận dự kiến cao hơn WACC, dự án đó được coi là có thể tạo ra giá trị cho doanh nghiệp và cổ đông.

2. Định giá doanh nghiệp

Trong việc định giá doanh nghiệp, WACC được sử dụng như một tỷ lệ chiết khấu để xác định giá trị hiện tại của dòng tiền trong tương lai. WACC phản ánh mức độ rủi ro liên quan đến hoạt động kinh doanh và giúp đánh giá giá trị công bằng của doanh nghiệp.

3. Cân nhắc cấu trúc vốn

WACC cũng giúp doanh nghiệp xác định cấu trúc vốn tối ưu, bằng cách giảm chi phí vốn và tối đa hóa giá trị doanh nghiệp. Việc điều chỉnh tỷ trọng giữa vốn chủ sở hữu và vốn vay có thể giúp giảm chi phí vốn trung bình và tăng giá trị cho cổ đông.

4. Quyết định về cổ tức và chính sách tài chính

WACC cũng giúp doanh nghiệp đưa ra quyết định về việc trả cổ tức và chính sách tài chính. Nếu WACC thấp, doanh nghiệp có thể quyết định tái đầu tư lợi nhuận để mở rộng hoạt động kinh doanh, thay vì trả cổ tức cho cổ đông.

Nhìn chung, WACC là một chỉ số quan trọng trong việc đánh giá hiệu quả đầu tư, định giá doanh nghiệp, xác định cấu trúc vốn tối ưu, và hỗ trợ quyết định về chính sách tài chính.

Bài tập tính WACC với lời giải

Giả sử có một công ty với thông tin sau:

- Giá trị thị trường của cổ phiếu (E): $10 triệu

- Giá trị thị trường của vốn vay (D): $5 triệu

- Tổng giá trị thị trường của công ty (V): $10 triệu + $5 triệu = $15 triệu

- Chi phí vốn riêng (Re): 12%

- Chi phí vốn vay (Rd): 6%

- Tỷ lệ thuế suất công ty (Tc): 30%

Hãy tính WACC của công ty này.

Áp dụng công thức WACC: WACC = (E/V) × Re + (D/V) × Rd × (1 – Tc)

Trước tiên, ta cần xác định tỷ trọng của vốn riêng và vốn vay trong tổng giá trị thị trường của công ty:

- Tỷ trọng vốn riêng (E/V) = $10 triệu / $15 triệu = 2/3 ≈ 0.67

- Tỷ trọng vốn vay (D/V) = $5 triệu / $15 triệu = 1/3 ≈ 0.33

Tiếp theo, áp dụng công thức WACC:

WACC = (0.67) × (0.12) + (0.33) × (0.06) × (1 – 0.30)

WACC = 0.0804 + 0.01386

WACC = 0.09426 hoặc 9.426%

Vậy WACC của công ty này là 9.426%.

WACC bao nhiêu là tốt?

Mức WACC tốt phụ thuộc vào ngành công nghiệp, kinh tế, rủi ro và cấu trúc vốn của từng doanh nghiệp. Không có một mức WACC cố định nào được coi là tốt cho mọi doanh nghiệp. Tuy nhiên, để xác định mức WACC tốt, bạn có thể tham khảo một số tiêu chí sau:

- So sánh với trung bình ngành: Mức WACC tốt nên thấp hơn hoặc tương đương với mức WACC trung bình của các doanh nghiệp trong cùng ngành. Điều này cho thấy doanh nghiệp đang huy động vốn với chi phí thấp hơn so với các đối thủ

- So sánh với lãi suất không rủi ro: Mức WACC tốt nên cao hơn mức lãi suất không rủi ro, như lãi suất trái phiếu chính phủ, lãi ngân hàng. Điều này đảm bảo rằng doanh nghiệp có khả năng thu hút vốn đầu tư bằng cách cung cấp tỷ suất lợi nhuận hấp dẫn hơn so với các khoản đầu tư không rủi ro.

- So sánh với tỷ suất lợi nhuận đầu tư: Mức WACC tốt nên thấp hơn tỷ suất lợi nhuận đầu tư dự kiến của doanh nghiệp, nếu như vậy thì doanh nghiệp mới tạo ra lợi nhuận đủ mang lại giá trị tốt cho cổ đông

- Ổn định theo thời gian: Mức WACC ổn định theo thời gian cho thấy doanh nghiệp có khả năng quản lý rủi ro và chi phí vốn một cách hiệu quả. Nếu WACC biến động lớn, điều này có thể làm giảm sự hấp dẫn của doanh nghiệp đối với nhà đầu tư.

Tóm lại, mức WACC tốt phụ thuộc vào nhiều yếu tố và không có một giá trị cụ thể nào được coi là tốt cho mọi doanh nghiệp. Để đánh giá mức WACC tốt, bạn nên so sánh với các doanh nghiệp trong cùng ngành công nghiệp, lãi suất không rủi ro, tỷ suất lợi nhuận đầu.

———-

UBot – Hệ sinh thái tự động hoá toàn diện cho doanh nghiệp – cung cấp hơn 100+ robot ảo tự động hóa cho từng quy trình cụ thể của hơn 3000+ doanh nghiệp thuộc đa dạng các lĩnh vực với chi phí hợp lý. Nổi bật nhất trên thị trường là các giải pháp:

- UBot Invoice – Xử lý hoá đơn tự động hoá

- UBot ePayment – Hỗ trợ tự động tạo và duyệt đề nghị thanh toán theo từng cấp và từng bộ phận.

- UBot Matching – Giải pháp tự động đối chiếu chứng từ mua hàng

- UBot Statement – Giải pháp đối chiếu sao kê ngân hàng và hạch toán công nợ

Quý doanh nghiệp quan tâm xin mời tham khảo và nhận tư vấn bộ giải pháp tự động hóa cho doanh nghiệp tại đây: https://ubot.vn