Khi doanh nghiệp của Việt Nam có phát sinh hợp đồng với nhà thầu nước ngoài sẽ phát sinh thêm thuế nhà thầu. Liệu thuế nhà thầu có được khấu trừ không? Các doanh nghiệp khi có phát sinh thêm thuế nhà thầu cần phải nắm được những thông tin gì?

1. Thuế nhà thầu có được khấu trừ không?

Thuế nhà thầu bao gồm 03 loại thuế là thuế giá trị gia tăng (GTGT, thuế thu nhập cá nhân (nếu nhà thầu nước ngoài là cá nhân) và thuế thu nhập doanh nghiệp (nếu nhà thầu nước ngoài là tổ chức). Ngoài trường hợp nhà thầu nước ngoài tự đăng ký và nộp thuế trực tiếp với cơ quan thuế thì phổ biến nhất hiện nay có trường hợp cá nhân, tổ chức Việt Nam thực hiện khấu trừ, nộp thuế thay cho nhà thầu nước nước ngoài. Lúc này nảy các doanh nghiệp Việt Nam nảy sinh một thắc mắc: “Liệu thuế nhà thầu có được khấu trừ hay không?”.

Tại khoản 10 Điều 01 Thông tư 26/2015/TT-BTC quy định:

Như vậy, các doanh nghiệp Việt Nam nộp thay thuế GTGT cho nhà thầu nước ngoài sẽ được khấu trừ thuế giá trị gia tăng đầu vào như các doanh nghiệp Việt Nam khác.

Còn đối với thuế thu nhập doanh nghiệp, thuế TNDN của nhà thầu nước ngoài mà phía Việt Nam nộp thay sẽ được tính vào chi phí hợp lý khi doanh nghiệp tính thuế TNDN. Cụ thể, điều này được quy định rõ tại khoản 2.37 Thông tư 96/2015/TT-BTC:

Hãy tiếp tục theo dõi các thông tin tiếp theo để hiểu chi tiết hơn về vấn đề khấu trừ thuế GTGT và thuế TNDN nhà thầu.

1.1 Khấu trừ thuế GTGT

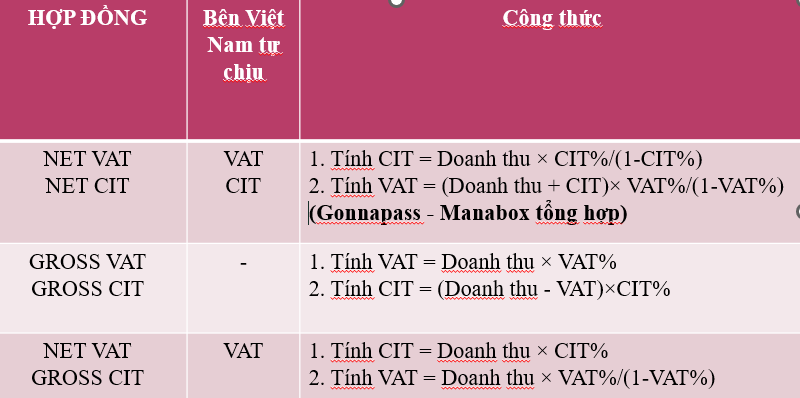

Căn cứ vào Điểm b Khoản 1 Điều 12 Thông tư số 103/2014/TT-BTC, ta có trường hợp phía Việt Nam ký kế hợp đồng với nhà thầu, nhà thầu phụ nước ngoài mà trong hợp đồng có thỏa thuận rõ doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế GTGT thì doanh thu tính thuế GTGT sẽ phải quy đổi thành doanh thu có thuế GTGT, ta có công thức xác định doanh thu tính thuế GTGT được xác định bằng công thức:

Tức là, theo quy định của Nhà nước, phía Việt Nam nộp thay thuế GTGT cho nhà thầu nước ngoài đáp ứng đủ điều kiện sẽ được khấu trừ thuế GTGT đầu vào như trong quy định tại luật Thuế và các văn bản pháp luật hiện hành có liên quan; tuy nhiên, phần doanh thu tính thuế GTGT của doanh nghiệp Việt Nam sẽ phải tính lại theo công thức như trên.

Ví dụ: Công ty Việt Nam X được nhà thầu nước ngoài A cung cấp dịch vụ giám sát khối lượng xây dựng công trình, giá hợp đồng chưa bao gồm thuế GTGT (đã bao gồm thuế TNDN) là 500.000 USD. Trong quá trình giám sát, công ty X sắp xếp chỗ ở và làm việc cho nhân viên của nhà thầu A, giá trị chưa bao gồm thuế là 50.000 USD. Theo thỏa thuận trong hợp đồng ký kết giữa hai bên, công ty Việt Nam X – phía Việt Nam sẽ chịu trách nhiệm việc chi trả thuế GTGT thay cho nhà thầu nước ngoài. Như vậy, chúng ta xác định doanh thu tính thuế GTGT của nhà thầu nước ngoài A như sau:

Trong trường hợp này, doanh thu tính thuế của doanh nghiệp Việt Nam không phải là 550,000 USD mà là 578,947.4 USD nên số thuế GTGT mà doanh nghiệp Việt Nam phải nộp cho hợp đồng này là 57,894.7 USD

1.2 Khấu trừ thuế TNDN

Căn cứ vào khoản 2.37 Thông tư 96/2015/TT-BTC, trường hợp theo thỏa thuận trong hợp đồng giữa phía Việt Nam và nhà thầu, nhà thầu phụ nước ngoài, doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế TNDN thì khoản thuế TNDN mà Phía Việt Nam phải nộp thay cho nhà thầu nước ngoài sẽ được trừ khi xác định thu nhập chịu thuế TNDN hay nói một cách chính xác nhất là tính thành chi phí hợp lý (nếu đáp ứng được điều kiện quy định tại Điều 4, Thông tư số 96/2015/TT-BTC).

Chi phí hợp lý được trừ là các khoản chi phí cần thiết trong quá trình hoạt động của doanh nghiệp và doanh nghiệp có thể cung cấp được đầy đủ hóa đơn, chứng từ hợp pháp. Chi phí hợp lý là khoản được khấu trừ khi doanh nghiệp tính thuế TNDN.

Như vậy, nếu đáp ứng đầy đủ các điều kiện và phù hợp với trường hợp nêu trên, phía Việt Nam tức doanh nghiệp nộp thay thuế nhà thầu nước ngoài sẽ được khấu trừ thuế nhà thầu theo đúng quy định của pháp luật.

2. Doanh nghiệp cần chuẩn bị giấy tờ gì để được khấu trừ thuế?

Nằm trong danh sách khấu trừ thuế GTGT, thuế TNDN là bước đầu để doanh nghiệp được khấu trừ thuế nhà thầu, bước tiếp theo, doanh nghiệp cần đáp ứng được đầy đủ các điều kiện khấu trừ thuế GTGT đầu vào và khấu trừ thuế TNDN (tính phần thuế TNDN nộp thay nhà thầu thành chi phí hợp lý được trừ khi tính thuế TNDN).

Căn cứ vào các Thông tư: 219/2013/TT-BTC, 119/2014/TT-BTC, 26/2015/TT-BTC và 173/2016/TT-BTC, điều kiện để doanh nghiệp được khấu trừ thuế giá trị gia tăng đầu vào bao gồm:

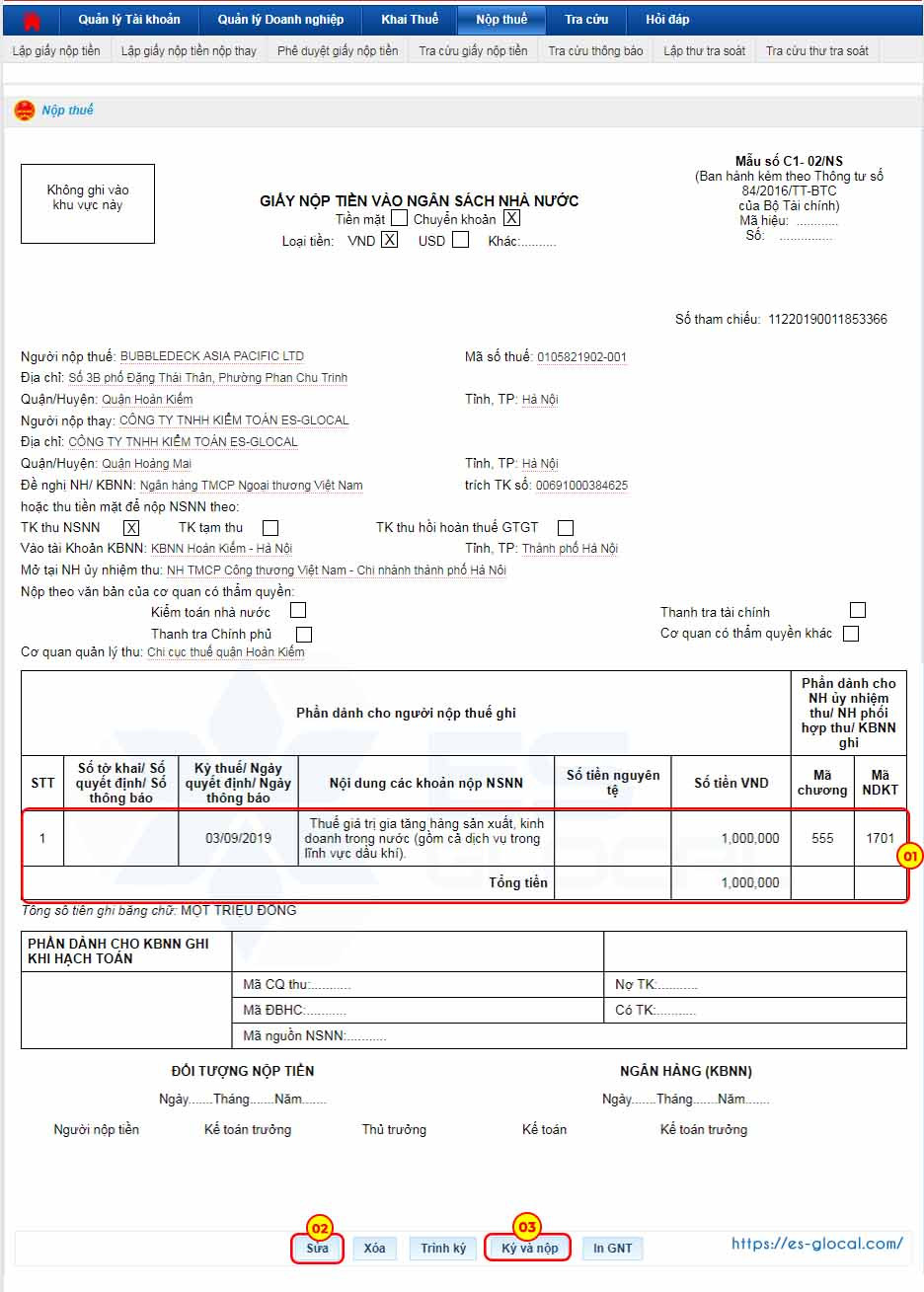

- Doanh nghiệp cung cấp được hóa đơn GTGT hoặc chứng từ nộp thuế GTGT hợp pháp.

- Doanh nghiệp cung cấp được chứng từ thanh toán không dùng tiền mặt (đối với các hóa đơn > 20 triệu đồng): Chứng từ thanh toán qua ngân hàng hoặc chứng từ thanh toán không dùng tiền mặt khác.

Căn cứ vào quy định về thuế TNDN, để khoản thuế TNDN mà doanh nghiệp đã nộp thay cho nhà thầu nước ngoài được tính thành chi phí hợp lý để trừ khi tính thuế TNDN doanh nghiệp cần cung cấp được các giấy tờ sau đây:

- Doanh nghiệp cung cấp được hợp đồng dịch vụ ký kết và có xác nhận giữa hai bên, trong hợp đồng có thỏa thuận rõ phía Việt Nam có nghĩa vụ nộp thay thuế TNDN cho nhà thầu nước ngoài.

- Doanh nghiệp cung cấp được biên bản thanh lý hợp đồng.

- Doanh nghiệp cung cấp được chứng từ nộp thay tiền thuế TNDN cho nhà thầu nước ngoài.

Khi đáp ứng được đầy đủ các điều kiện và đảm bảo cung cấp được các giấy tờ cần thiết theo quy định của nhà nước thì doanh nghiệp nộp thay thuế nhà thầu nước ngoài sẽ được khấu trừ thuế nhà thầu phù hợp (khấu trừ thuế GTGT đầu vào đối với khấu trừ thuế GTGT và tính thuế TNDN nộp thay thành khoản chi phí hợp lý để trừ khi tính thuế TNDN).

Xác định được “thuế nhà thầu có được khấu trừ không” sẽ giúp cho kế toán viên tại các doanh nghiệp là Phía Việt Nam trong hợp đồng với Nhà thầu, nhà thầu phụ nước ngoài dễ dàng hơn trong nghiệp vụ đối với thuế nhà thầu. Thực tế, thuế nhà thầu nước ngoài là một vấn đề khá phức tạp không chỉ với kế toán viên mà cả với công chức thuế phải làm việc với loại thuế này.