Biên lợi nhuận ròng (Net Profit Margin) là một chỉ số quan trọng trong lĩnh vực tài chính, đánh giá hiệu suất lợi nhuận của một doanh nghiệp. Trong bối cảnh kinh doanh ngày càng cạnh tranh, việc hiểu rõ về biên lợi nhuận ròng không chỉ giúp doanh nghiệp đánh giá hiệu suất tài chính của mình mà còn là một công cụ hữu ích để tối ưu hóa chiến lược kinh doanh. Bài viết này sẽ đưa ra một cái nhìn tổng quan về biên lợi nhuận ròng, cách tính toán nó, và ứng dụng thực tế trong quản lý doanh nghiệp.

Net Profit Margin – Biên lợi nhuận ròng là gì?

Biên lợi nhuận ròng (Net Profit Margin) là một chỉ số tài chính quan trọng mà doanh nghiệp thường sử dụng để đo lường hiệu suất lợi nhuận của mình. Biên lợi nhuận ròng đo lường phần trăm của doanh thu mà doanh nghiệp giữ lại sau khi trừ đi tất cả các chi phí liên quan đến sản xuất, kinh doanh và quản lý.

Nói cách khác, Net Profit Margin cho biết với mỗi đồng doanh thu, doanh nghiệp giữ lại được bao nhiêu đồng lợi nhuận cuối cùng.

Cách tính biên lợi nhuận ròng

Biên lợi nhuận ròng được tính bằng công thức:

Biên lợi nhuận ròng = Lợi nhuận sau thuế / Doanh thu thuần

Trong đó:

Lợi nhuận sau thuế = Doanh thu thuần – Các chi phí phát sinh – Thuế TNDN

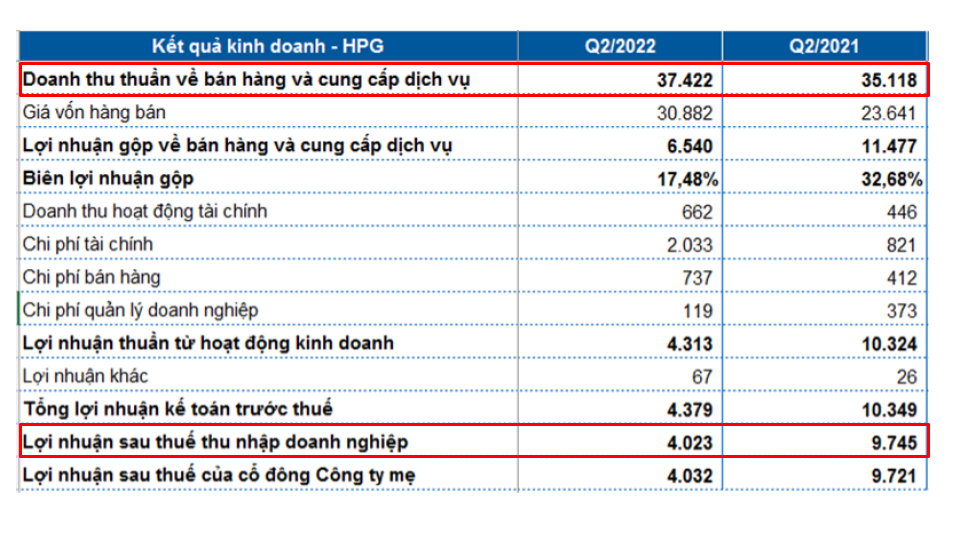

Các chỉ tiêu lợi nhuận sau thuế và doanh thu thuần có thể được thu thập trên báo cáo kết quả kinh doanh của doanh nghiệp.

Cùng theo dõi một ví dụ sau đây để hiểu hơn về cách tính biên lợi nhuận ròng:

Số liệu báo cáo của Tập đoàn Hoà Phát Quý 2 năm 2022 như trên.

Biên lợi nhuận ròng của Tập đoàn Hoà Phát Q2 năm 2022 là:

Doanh thu thuần / Lợi nhuận sau thuế

= 4023 / 37422 * 100%

= 10,75%

Ý nghĩa của Biên lợi nhuận ròng

Net Profit Margin – biên lợi nhuận ròng không chỉ là một chỉ số đơn thuần mô tả lợi nhuận, mà còn là một công cụ quan trọng giúp doanh nghiệp đánh giá và cải thiện hiệu suất tài chính của mình. Cụ thể như sau:

Đo lường hiệu suất lợi nhuận mà một doanh nghiệp có thể đạt được từ doanh thu, cung cấp cái nhìn về khả năng sinh lời của doanh nghiệp và có thể so sánh sự khác biệt trong lợi nhuận giữa các doanh nghiệp hoặc trong cùng một doanh nghiệp qua các chu kỳ tài chính.

Dự đoán khả năng sinh lời trong tương lai, dựa trên xu hướng lợi nhuận hiện tại của doanh nghiệp. Điều này có thể hỗ trợ quyết định đầu tư và chiến lược kinh doanh dựa trên việc đánh giá khả năng tạo lợi nhuận.

Đo lường hiệu quả quản lý chi phí. Nếu biên lợi nhuận ròng giảm, có thể là dấu hiệu cho thấy chi phí đang tăng cao hơn so với doanh thu, và điều này có thể yêu cầu các biện pháp điều chỉnh.

Giúp doanh nghiệp theo dõi và quản lý tài chính một cách hiệu quả hơn, đặc biệt là qua đó giúp thu hút đầu tư và nâng cao uy tín tai chính của doanh nghiệp.

Biên lợi nhuận ròng bao nhiêu là tốt?

Không có một chỉ số biên lợi nhuận ròng tốt chung cho tất cả các ngành. Mức độ tốt của biên lợi nhuận ròng phụ thuộc vào nhiều yếu tố, bao gồm ngành công nghiệp, mô hình kinh doanh và các yếu tố kinh tế tổng thể.

Để xác định được tỷ suất Net Profit Margin của doanh nghiệp mình có đang tốt hay không, cần dựa trên những yêu tố sau:

So sánh với trung bình ngành

Một biên lợi nhuận ròng cao hơn so với ngành có thể được xem là tích cực, nhưng cần xem xét xem nó có bền vững không và có phát sinh từ các hoạt động chính của doanh nghiệp không.

Tính chất của chu kỳ kinh tế

Tùy thuộc vào điều kiện kinh tế tổng thể, biên lợi nhuận ròng có thể biến động. Chẳng hạn, nếu kinh tế đi vào thời kỳ suy thoái thì tỉ suất biên lợi nhuận ròng giảm là điều không tránh khỏi.

Mô hình kinh doanh và chiến lược

Các mô hình kinh doanh khác nhau có thể đòi hỏi các mức biên lợi nhuận ròng khác nhau. Các doanh nghiệp tập trung vào giá trị gia tăng và chất lượng có thể có biên lợi nhuận ròng cao hơn so với các doanh nghiệp tập trung vào giá cả.

Một số lưu ý khác

- Khi phân tích tỷ suất biên lợi nhuận ròng, cần cố gắng tìm hiểu nguyên nhân của sự tăng/giảm chỉ số này để đánh giá đúng bản chất. Biên lợi nhuận ròng tăng có thể do một kỹ thuật kế toán chứ không phản ánh hiệu quả kinh doanh tăng trưởng của doanh nghiệp. Chẳng hạn như khoản hoàn nhập dự phòng hay đánh giá lại giá trị khoản góp vốn – những bút toán này chỉ làm thay đổi số liệu ghi nhận trên sổ sách chứ không giúp doanh nghiệp có thêm khoản tài sản mới nào.

- Cần xem xét biên lợi nhuận ròng cùng với các chỉ số tài chính khác như ROE (Return on Equity), ROA (Return on Assets), biên lợi nhuận gộp và tỷ lệ nợ vốn để có cái nhìn toàn diện về hiệu suất tài chính.

Mặc dù biên lợi nhuận ròng là một chỉ số quan trọng, nhưng nó không nên được xem là duy nhất để đánh giá hiệu suất của một doanh nghiệp. Việc xem xét nó trong bối cảnh các yếu tố khác là quan trọng để có cái nhìn toàn diện về tình hình tài chính của doanh nghiệp.