Chiết khấu thương mại là hình thức ưu đãi thường xuyên được các doanh nghiệp sử dụng để kích thích khách hàng. Tuy nhiên những chính sách này lại gây không ít khó khăn cho kế toán trong việc theo dõi, hạch toán. Mời bạn cùng xem hướng dẫn về cách hạch toán chiết khấu thương mại chi tiết theo TT 200 & 133 trong bài viết này nhé.

Chiết khấu thương mại là gì?

Chiết khấu thương mại là khoản giảm giá mà người bán dành cho người mua, đi kèm với các điều kiện để thúc đẩy người mua thực hiện mua nhiều hơn.

Các chương trình khuyến mãi như mua 1 giảm 10%, mua 2 giảm 20%… hoặc mua 5 tặng 1 chính là 1 hình thức chiết khấu thương mại.

Chiết khấu thương mại được xem là một khoản giảm trừ doanh thu.

Lưu ý: Cần phân biệt chiết khấu thương mại và chiết khấu thanh toán để tránh hạch toán nhầm lẫn. Chiết khấu thanh toán cũng là khoản giảm giá, nhưng mục tiêu lại là để thúc đẩy thanh toán trước hạn.

>> Xem thêm tại bài viết: Hạch toán chiết khấu thanh toán tại bên mua và bên bán

Hạch toán chiết khấu thương mại tại bên mua & bên bán

Tùy theo từng trường hợp khác nhau, kế toán sẽ có cách ghi nhận chiết khấu thương mại khác nhau. Mời bạn cùng theo dõi hướng dẫn dưới đây.

Trường hợp 1: Giá trên hóa đơn đã trừ luôn chiết khấu

Nếu giá bán ghi trên hóa đơn là giá sau khi đã trừ chiết khấu thương mại (nghĩa là hai bên thỏa thuận bên ngoài và ngầm hiểu với nhau), kế toán cả bên mua và bên bán đều sẽ không hạch toán khoản này vào sổ sách.

Thay vào đó, kế toán chỉ hạch toán giá trị giao dịch theo giá trị trên hóa đơn.

Ví dụ: Doanh nghiệp A quy định khi mua đến sản phẩm thứ 5, khách hàng sẽ được giảm giá 20% cho sản phẩm đó. Giá bán ban đầu của sản phẩm là 100 triệu, giá ghi trên hóa đơn là 80 triệu. Kế toán định khoản:

Nợ TK 131: 80 triệu

Nợ TK 133: 8 triệu

Có TK 511: 88 triệu

(Không cần hạch toán khoản 20tr chiết khấu đã thống nhất với khách hàng)

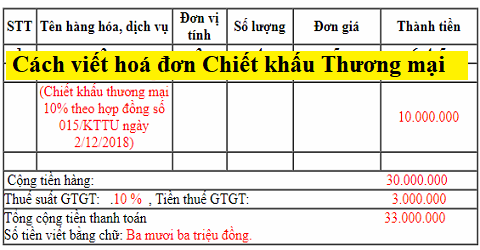

Trường hợp 2: Phải xuất hóa đơn chiết khấu thương mại

Trong một số tình huống phức tạp hơn, kế toán sẽ phải xuất hóa đơn điều chỉnh thể hiện chiết khấu thương mại và hạch toán riêng vào tài khoản giảm trừ doanh thu. Chẳng hạn như: trường hợp khách hàng mua nhiều lần, khi đạt đến số lượng / doanh số thì được hưởng chiết khấu, mà chiết khấu này lớn hơn giá trị của hóa đơn cuối cùng. Do đó, kế toán phải lập riêng 1 hóa đơn điều chỉnh thể hiện khoản chiết khấu.

Ví dụ: Doanh nghiệp B tổ chức ưu đãi: mua đến 200 triệu đồng thì được chiết khấu thêm 20tr. Công ty A mua hàng của công B lần 1 là 190 triệu, đã xuất hóa đơn. Sau đó lại mua thêm 15 triệu nữa.

Do giá trị hóa đơn cuối nhỏ hơn số tiền chiết khấu, kế toán xử lý như sau:

– Xuất hóa đơn 15tr ứng với lần mua thứ hai của khách hàng

– Xuất 1 hóa đơn điều chỉnh giảm giá trị 20tr, ghi rõ là khoản chiết khấu thương mại kèm theo bảng kê 2 hóa đơn đã bán cho công ty A

Cách Hạch toán như sau:

-

Tại Bên bán

Nợ TK 511 (nếu theo thông tư 133) / Nợ TK 512 (nếu theo thông tư 200)

Nợ TK 3331: Số tiền thuế GTGT được điều chỉnh giảm tương ứng

Có TK 111, 112, 131…: Số tiền chiết khấu cần trả

Cuối kỳ, kế toán thực hiện thêm bút toán kết chuyển: Nợ TK 511/Có TK 512 (chỉ thực hiện nếu áp dụng theo thông tư 200)

-

Tại bên mua

Nợ TK 112, 111, 131…: Số tiền chiết khấu được nhận

Có TK 133: Giảm số thuế GTGT được khấu trừ.

Có TK 154, 156, 632, 642, 641, 241… (tùy theo loại chi phí/tài sản được chiết khấu)

Trường hợp số tiền chiết khấu cho mỗi lần mua được tổng kết, cộng dồn lại vào cuối chương trình khuyến mãi thì cũng thực hiện hoàn toàn tương tự như trên.

Để theo dõi các khoản chiết khấu, chi phí chung của doanh nghiệp, UBot đã cho ra mắt giải pháp UBot ePayment – hỗ trợ tự động tạo và duyệt đề nghị thanh toán, đồng thời hỗ trợ theo dõi chi phí đồng bộ trên một giao diện. Nhà quản lý có thể nắm được chi tiết các khoản chi theo từng hạng mục, phòng ban theo thời gian thực. Quy trình quản lý thanh toán tự động này có thể giúp tiết kiệm đến 80% thời gian so với quy trình thủ công và độ chính xác lên đến 100%.

Tham khảo ngay tại: https://ubot.vn/ubot-epayment/