Khi ủy quyền quyết toán thuế TNCN thì cần lưu ý những gì? Mẫu Giấy ủy quyền quyết toán thuế TNCN như thế nào? Hãy cùng UBot tìm hiểu chi tiết trong bài viết này nhé!

Ủy quyền quyết toán thuế thu nhập cá nhân là gì?

Uỷ quyền là một trong hai hình thức đại diện theo quy định của pháp luật được ghi nhận tại khoản 3 Điều 139 Bộ Luật dân sự 2005. Cụ thể, tại điều khoản này quy định: “Quan hệ đại diện được xác lập theo pháp luật hoặc theo uỷ quyền”.

Uỷ quyền quyết toán thuế thu nhập cá nhân là việc tổ chức, cá nhân nơi trả tiền lương, tiền công cho cá nhân chịu thuế đại diện để kê khai, khấu trừ và nộp thuế thu nhập cá nhân.

Xem thêm: Chứng từ khấu trừ thuế TNCN là gì? Quy định mới nhất

Điều kiện ủy quyền đối với thuế thu nhập cá nhân

Điều kiện ủy quyền quyết toán thuế TNCN năm 2023 được quy định tại khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP.

Cụ thể, cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập nếu thuộc các trường hợp sau:

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch.

Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch; đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.

– Cá nhân là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam khai quyết toán thuế với cơ quan thuế trước khi xuất cảnh.

Trường hợp cá nhân chưa làm thủ tục quyết toán thuế với cơ quan thuế thì thực hiện ủy quyền cho tổ chức trả thu nhập hoặc tổ chức, cá nhân khác quyết toán thuế theo quy định về quyết toán thuế đối với cá nhân.

Trường hợp tổ chức trả thu nhập hoặc tổ chức, cá nhân khác nhận ủy quyền quyết toán thì phải chịu trách nhiệm về số thuế TNCN phải nộp thêm hoặc được hoàn trả số thuế nộp thừa của cá nhân.

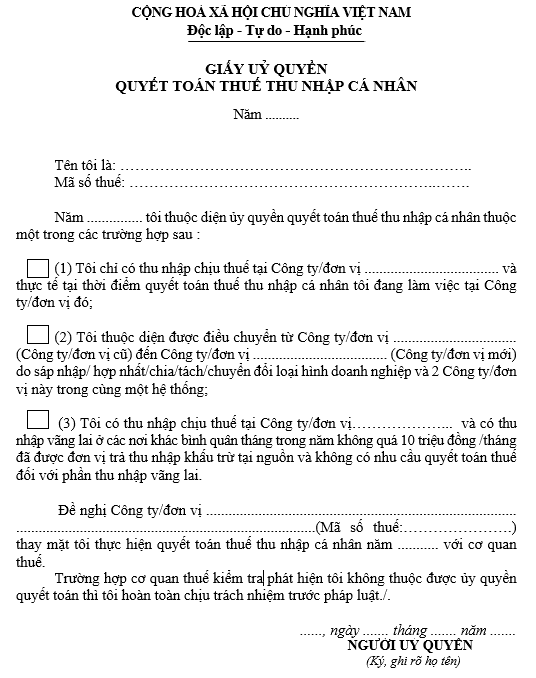

Mẫu Giấy ủy quyền quyết toán thuế thu nhập cá nhân

Người nộp thuế thuộc đối tượng ủy quyền quyết toán thuế TNCN năm 2023 thì làm Giấy ủy quyền theo mẫu số 08/UQ-QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Ghi chú: Trường hợp nhiều người lao động tại cùng tổ chức trả thu nhập có ủy quyền quyết toán cho tổ chức đó thì lập mẫu này kèm theo Danh sách ủy quyền quyết toán thuế TNCN bao gồm các thông tin : Họ và tên, Mã số thuế, trường hợp được ủy quyền (1) (2) (3) nêu trên, Ký tên .

Thủ tục ủy quyền quyết toán thuế

Để ủy quyền quyết toán thuế TNCN, người nộp thuế thực hiện theo 02 bước sau:

Bước 1: Chuẩn bị mẫu ủy quyền quyết toán

Để ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay thì người nộp thuế tải và điền đầy đủ thông tin theo mẫu giấy ủy quyền quyết toán thuế TNCN (mẫu số 08/UQ-QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC).

Bước 2: Gửi giấy ủy quyền đã điền đầy đủ thông tin cho tổ chức, cá nhân trả thu nhập.

Thực tế, kế toán doanh nghiệp thường sẽ chủ động in và hướng dẫn người lao động trong đơn vị mình điền theo quy định để khai, nộp thuế cho đúng thời hạn quy định.

Trong bài viết này, UBbot đã tổng hợp những kiến thức cơ bản về mẫu ủy quyền quyết toán thuế TNCN. Hy vọng bài biết hữu ích với bạn trong quá trình xác định khoản thuế TNCN của mình.