Nếu kê khai và nộp thuế đúng thì không có gì để bàn cãi nhưng thực tế cho thấy có khá nhiều kế toán viên gặp phải tình huống kê khai sai và cần phải thực hiện khai bổ sung. Lúc này, kế toán viên cần trang bị thêm cho mình kiến thức khai bổ sung thuế để giải quyết những sai sót phát sinh trong quá trình khai thuế trước đó và cụ thể là điều chỉnh tờ khai thuế giá trị gia tăng. Để giúp người làm kế toán vững vàng tâm lý, thực hiện kê khai bổ sung chính xác, chúng tôi thực hiện tổng hợp sổ tay các kiến thức cần nhớ về cách điều chỉnh tờ khai thuế giá trị gia tăng (GTGT).

1. Nguyên tắc kê khai bổ sung

Dù là thực hiện kê khai thuế, khai bổ sung thuế hay bất cứ công việc nào khác, việc nắm được nguyên tắc thực hiện sẽ giúp chúng ta đảm bảo thực hiện công việc chính xác nhất và nhanh nhất. Trước hết, kế toán viên cần nắm được rằng họ có thể nộp hồ sơ khai thuế bổ sung cho cơ quan thuế vào bất cứ ngày làm việc nào thay vì phải đợi đến thời hạn nộp hồ sơ khai thuế của lần tiếp theo.

Bên cạnh đó, kế toán viên cũng cần ghi nhớ 06 nguyên tắc kê khai bổ sung thuế GTGT khác gồm:

- Chỉ thực hiện kê khai bổ sung thuế trong trường hợp hạn nộp tờ khai thuế đã hết và trước khi cơ quan có thẩm quyền (cơ quan thuế) ra quyết định, công bố thực hiện thanh – kiểm tra thuế doanh nghiệp.

- Sau khi cơ quan thuế đã ra quyết định hoặc kết luận thanh tra, kiểm tra, kế toán chỉ được kê khai điều chỉnh với các sai sót không nằm trong thời kỳ hoặc phạm vi kiểm tra

- Kế toán viên cần thực hiện kê khai bổ sung thuế ngay khi phát hiện sai sót. Trong trường hợp đã thực hiện khai bổ sung mà vẫn phát hiện sai sót thì tiếp tục kê khai lại đến khi đảm bảo số thuế nộp cho Nhà nước là chuẩn xác nhất.

- Khi thực hiện kê khai bổ sung thuế lần 1, số liệu trên tờ khai lần đầu là số liệu được sử dụng để đối chiếu với số liệu kê khai bổ sung lần 1. Khi thực hiện kê khai bổ sung thuế lần 2, số liệu trên tờ khai lần 1 là số liệu được sử dụng để đối chiếu với số liệu kê khai bổ sung lần 2. Tương tự như vậy cho đến lần kê khai cuối.

- Kế toán viên không được thực hiện bù trừ sai sót của các tháng với nhau khi thực hiện kê khai bổ sung thuế.

- Với hóa đơn đầu vào, kế toán kê khai điều chỉnh bổ sung ngay vào kỳ phát hiện sai sót. Với hóa đơn đầu ra, kế toán phải kê khai vào kỳ xuất hóa đơn.

2. Các trường hợp kê khai bổ sung và hướng dẫn thực hiện

Căn cứ theo Khoản 5 Điều 10 Thông tư 156/2013/TT-BTC, kê khai bổ sung với từng trường hợp cụ thể thực hiện như sau:

Trường hợp 01: Kê khai bổ sung không làm thay đổi số tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn.

Hướng dẫn kê khai bổ sung:

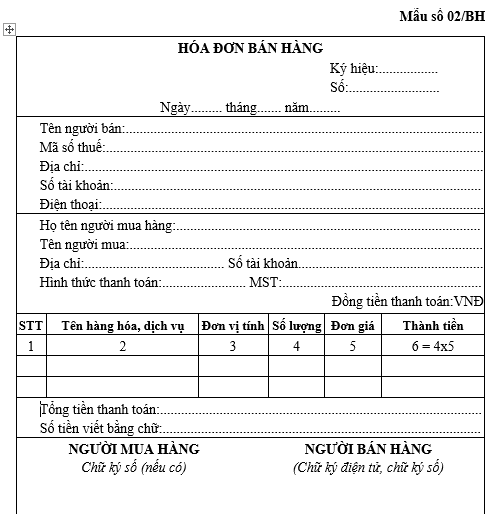

- Kế toán viên lập Tờ khai thuế của kỳ tính thuế có sai sót trong đó đã thực hiện bổ sung, điều chỉnh những chỉ tiêu có sai sót, đính kèm tài liệu giải thích

- Không cần lập thêm Bản giải trình khai bổ sung, điều chỉnh.

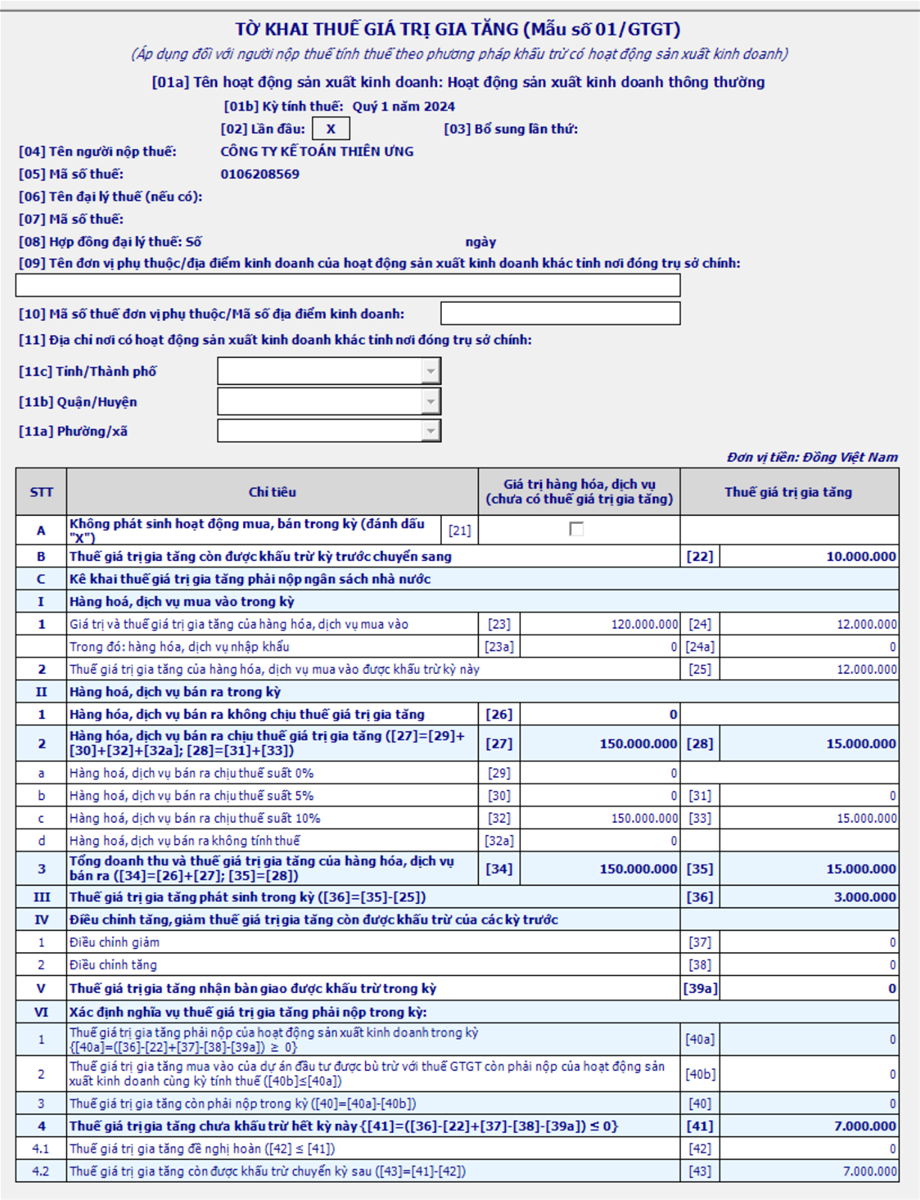

Ví dụ: Tháng 12/2019, kế toán viên công ty X phát hiện mình kê khai sai Giá trị hàng hóa mua vào (ảnh hưởng chỉ tiêu [23]), lúc đầu kế toán kê khai chỉ tiêu [23]: 30.000.000 VNĐ của tháng 8/2019.

Hướng dẫn xử lý:

Kế toán viên vào tờ khai tháng 8/2019, chọn “Tờ khai bổ sung”, sửa lại cho đúng chỉ tiêu [23] (thay đổi từ 30.000.000 VNĐ thành 300.000.000 VNĐ) và kết xuất tờ khai rồi nộp qua mạng. (không cần phụ lục KHBS)

Trường hợp 02: Kê khai bổ sung điều chỉnh chỉ làm tăng/giảm số thuế GTGT phải nộp (chỉ tiêu 40)

- Hướng dẫn kê khai bổ sung: Kế toán viên lập hồ sơ khai bổ sung bao gồm:

- Tờ khai thuế của kỳ tính thuế có sai sót trong đó đã thực hiện bổ sung, điều chỉnh những chỉ tiêu có sai sót. Kế toán tính lại số tiền thuế phải nộp (chỉ tiêu 40) và không cần điều chỉnh số liệu trên tờ khai của kỳ tính thuế hiện tại.

- Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS;

- Tài liệu kèm theo giải thích số liệu trong tờ khai bổ sung, điều chỉnh (nếu có)

- Nếu việc kê khai bổ sung, điều chỉnh làm tăng số thuế phải nộp của kỳ kê khai bổ sung, doanh nghiệp phải nộp bù số tiền chênh lệch vào NSNN và nộp thêm khoản “tiền chậm nộp vào NSNN”.

Ví dụ: Tại công ty E: tháng 8/2019 lập hồ sơ kê khai bổ sung, điều chỉnh hồ sơ khai thuế tháng 03/2019 làm tăng số thuế GTGT phải nộp 50.000.000 VNĐ. Công ty E phải nộp số tiền thuế tăng thêm đồng thời xác định số tiền chậm nộp theo quy định để nộp vào NSNN

Ví dụ: Tại công ty F: tháng 8/2019 lập hồ sơ kê khai bổ sung, điều chỉnh làm giảm số thuế GTGT phải nộp tháng 3/2019 20.000.000, doanh nghiệp được bù trừ số thuế GTGT nộp thừa này vào kỳ kê khai thuế tháng 8/2019 hoặc làm thủ tục xin hoàn thuế GTGT nếu đủ điều kiện.

Trường hợp 03: Kê khai bổ sung điều chỉnh chỉ làm tăng/giảm số thuế GTGT chưa khấu trừ hết

Hướng dẫn kê khai bổ sung:

- Bước 1: Kế toán viên lập hồ sơ bao gồm

- Tờ khai thuế của kỳ tính thuế có sai sót đã thực hiện tăng/giảm số thuế GTGT chưa khấu trừ ghi số tiền thuế chưa khấu trừ hết vào chỉ tiêu 41 – Thuế GTGT chưa khấu trừ hết kỳ này và chỉ tiêu 43 – Thuế GTGT còn được khấu trừ chuyển kỳ sau

- Bản giải trình khai bổ sung, điều chỉnh (tổng hợp số chênh lệch tăng/giảm số tiền thuế còn được khấu trừ)

- Tài liệu giải thích (nếu có)

- Bước 2: Căn cứ vào số chênh lệch tăng/giảm số tiền thuế còn chưa khấu trừ hết trên Bản giải trình, ghi tương ứng vào chỉ tiêu 37 – điều chỉnh giảm hoặc chỉ tiêu 38 – điều chỉnh tăng số thuế GTGT còn được khấu trừ của các kỳ trước trên Tờ khai thuế GTGT – mẫu số 01/GTGT của kỳ này

Nếu kê khai bổ sung điều chỉnh làm giảm số thuế GTGT chưa khấu trừ hết mà trước đó DN đã được xử lý hoàn thuế thì => DN phải nộp lại số tiền thuế được hoàn sai và tính tiền chậm nộp.

Ví dụ: Tại công ty D, tháng 8/2019 kế toán phát hiện tại kỳ tính thuế tháng 3/2019 có sai sót khi tổng hợp hóa đơn, dẫn đến số thuế GTGT chưa khấu trừ hết đáng lẽ là 100 triệu đồng thì trên tờ khai thuế tháng 3 mới ghi nhận 70 triệu đồng. Như vậy, kế toán cần kê khai điều chỉnh tăng số thuế GTGT chưa khấu trừ hết thêm 30 triệu đồng.

Tại Tờ khai thuế tháng 3/2019, kế toán điều chỉnh chỉ tiêu [41] thành 100 triệu

Tại Tờ khai thuế tháng 8/2019, kế toán ghi vào chỉ tiêu [38] là 30 triệu

Trường hợp 04: Kê khai bổ sung điều chỉnh làm giảm hết số thuế phải nộp (chỉ tiêu 40) và tăng số tiền thuế chưa khấu trừ hết (chỉ tiêu 41 và chỉ tiêu 43)

Hướng dẫn kê khai bổ sung:

- Bước 1: Kế toán viên lập Tờ khai thuế của kỳ tính thuế có sai sót trong đó đã thực hiện bổ sung, điều chỉnh những chỉ tiêu có sai sót, đính kèm tài liệu giải thích và Bản giải trình khai bổ sung, điều chỉnh (nếu có), điều chỉnh giảm số tiền thuế phải nộp tại chỉ tiêu 40 – Thuế GTGT còn phải nộp trong kỳ và ghi số tiền thuế còn được khấu trừ vào chỉ tiêu 41 – Thuế GTGT chưa khấu trừ hết kỳ này và chỉ tiêu 43 – Thuế GTGT còn được khấu trừ chuyển kỳ sau.

- Bước 2: Kê khai bổ sung vào chỉ tiêu 38 – điều chỉnh tăng số tiền thuế còn được khấu trừ – số tiền phát sinh tại chỉ tiêu 41 và chỉ tiêu 43 trên Tờ khai thuế GTGT – Mẫu số 01/GTGT.

Ví dụ: Tại công ty A: tháng 8/2019 lập hồ sơ khai bổ sung điều chỉnh hồ sơ khai thuế tháng 3/2019 làm tăng số thuế GTGT còn được khấu trừ 20.000.000 và giảm số thuế GTGT phải nộp 15.000.000

⇒ với số thuế 15.000.000 VNĐ được giảm của tiền thuế phải nộp, doanh nghiệp xử lý như với trường hợp kê khai bổ sung làm giảm số tiền thuế phải nộp (trường hợp 02)

⇒ với số thuế 20.000.000 VNĐ tăng số thuế GTGT còn được khấu trừ, kế toán kê khai vào chỉ tiêu [38] – điều chỉnh tăng trên tờ khai thuế của kỳ tính thuế hiện tại.

Trường hợp 05: Kê khai bổ sung điều chỉnh làm giảm hết số tiền thuế còn được khấu trừ (chỉ tiêu 41 và chỉ tiêu 43) và tăng số thuế phải nộp (chỉ tiêu 40)

Hướng dẫn kê khai bổ sung:

- Bước 1: Kế toán viên lập hồ sơ kê khai bổ sung gồm: Tờ khai thuế của kỳ tính thuế có sai sót trong đó đã thực hiện bổ sung, điều chỉnh, Bản giải trình khai bổ sung, điều chỉnh và tài liệu giải thích (nếu có).

Tại tờ khai thuế của kỳ có sai sót, điều chỉnh tăng số tiền thuế phải nộp ở chỉ tiêu 40 – Thuế GTGT còn phải nộp trong kỳ.

Doanh nghiệp phải nộp bù số tiền chênh lệch vào NSNN và nộp thêm khoản “tiền chậm nộp vào NSNN”.

- Bước 2: Kê khai bổ sung vào chỉ tiêu 37 – điều chỉnh giảm số tiền thuế còn được khấu trừ của các kỳ trước -, đồng thời

Ví dụ: Tại công ty Z: tháng 8/2019 lập hồ sơ khai bổ sung điều chỉnh hồ sơ khai thuế tháng 3/2019 làm giảm số thuế GTGT còn được khấu trừ 10.000.000 và tăng số thuế GTGT phải nộp 25.000.000

⇒ với số thuế 10.000.000 VNĐ giảm số thuế GTGT còn được khấu trừ, kế toán kê khai vào chỉ tiêu [37] – điều chỉnh giảm trên tờ khai thuế của kỳ tính thuế hiện tại.

⇒ với số thuế 25.000.000 VNĐ còn thiếu của tiền thuế phải nộp, doanh nghiệp xử lý như với trường hợp kê khai bổ sung làm tăng số tiền thuế phải nộp (trường hợp 02).

Trường hợp 07: Kê khai bổ sung điều chỉnh giảm số tiền thuế GTGT chưa khấu trừ hết theo kết luận, quyết định thanh – kiểm tra thuế

Hướng dẫn kê khai bổ sung: Trên Tờ khai thuế GTGT – Mẫu số 01/GTGT của kỳ tính thuế được thanh – kiểm tra đưa ra kết luận/quyết định, căn cứ vào số liệu điều chỉnh trong kết luật, quyết định thanh – kiểm tra, doanh nghiệp kê khai bổ sung vào chỉ tiêu 37 số tiền thuế điều chỉnh giảm.